В деловой сфере существует один неотъемлемый элемент, который проникает во все уголки экономической деятельности и требует особого внимания ведущих бизнесов. Размышления о том, как повысить прибыль, увеличить численность сотрудников и улучшить качество товаров и услуг, невозможно представить без учета этого важного аспекта. Речь идет о налоге, являющемся ключевым инструментом в управлении финансовыми потоками.

Известный многими, он активно обсуждается в среде бизнесменов и юристов, оставаясь одной из главных тем в экономической литературе. Данный налог, который приходится платить предпринимателям, имеет множество названий — его называют «налогом на добавленную стоимость», «налогом на продажи» и многими другими синонимичными терминами. Однако, суть его остается неизменной — это обязательные платежи, взимаемые с каждого оборота товаров и услуг, продаваемых предпринимателями.

Сложность данного налога не только в его структуре и расчете, но и в его сильном влиянии на состояние бизнеса. Ведь именно налог на добавленную стоимость имеет способность значительно повлиять на конечную цену товаров и услуг, а также на конкурентоспособность компании в целом. Правильный учет и эффективное взаимодействие с налоговыми органами позволяют предпринимателям избежать неблагоприятных последствий и обеспечить стабильность в своем бизнесе.

Налоговые ставки НДС

Размер налоговых ставок НДС определяется государством и может быть разным для различных видов товаров и услуг. Он может варьироваться от 0% до 20%. Обычно, чем выше ставка НДС, тем более рискованной считается деятельность в данной сфере, так как налоговая нагрузка увеличивается. Важно помнить, что НДС является косвенным налогом, то есть его облагаемая база формируется из стоимости товаров и услуг, а не из прибыли организации.

Какие товары и услуги подлежат обложению НДС и какая ставка применяется к каждой из них, определяются в соответствии с законодательством. Обычно, облагаемыми НДС являются все товары и услуги, кроме тех, которые являются освобожденными от налогообложения. Освобождение от НДС может предусматриваться, например, для медицинских услуг, образования и некоторых социальных услуг. При этом, ставка НДС может быть как фиксированной, так и переменной, в зависимости от особенностей товара или услуги.

Ответственность за уплату НДС возлагается на предпринимателей, осуществляющих деятельность, подлежащую обложению этим налогом. Различные категории предпринимателей могут иметь разные обязанности в отношении уплаты НДС. Например, для малых предприятий предусмотрена упрощенная система налогообложения, где ставка НДС может быть снижена. Кроме того, в некоторых случаях НДС может быть перенесен на потребителя.

Важно соблюдать требования налогового законодательства и точно определять размер налоговой ставки НДС для каждого конкретного товара или услуги. Для этого необходимо обращаться к справочной информации и консультироваться со специалистами, так как ошибки в расчетах могут привести к негативным последствиям, включая налоговые штрафы и санкции со стороны налоговых органов.

Кто должен платить НДС?

В данном разделе будет рассмотрено, кто обязан выплачивать налог на добавленную стоимость (НДС). Этот налог применяется в России и других странах и представляет собой налог на товары и услуги, которые предприятия и организации обязаны уплачивать в бюджет.

В соответствии с законодательством, плательщиками НДС являются организации, физические лица-предприниматели и участники рынка, которые осуществляют предоставление товаров и услуг. Они обязаны регистрироваться в налоговых органах и вести учет доходов и расходов, связанных с НДС.

Организации и юридические лица

Для организаций, осуществляющих коммерческую деятельность, уплата НДС является обязательной. Это включает в себя предприятия всех форм собственности, включая акционерные общества, общества с ограниченной ответственностью и индивидуальные предприниматели.

Уплата НДС происходит путем включения его суммы в стоимость товаров и услуг, а затем передачи этой суммы налоговым органам. Организации должны проводить учет НДС отдельно от других налогов и представлять отчетность в налоговые органы в установленные сроки.

Физические лица-предприниматели и участники рынка

Физические лица-предприниматели, занимающиеся предоставлением товаров и услуг, также обязаны уплачивать НДС. Они должны зарегистрироваться в налоговых органах и вести учет доходов и расходов, связанных с этим налогом.

Участники рынка, такие как поставщики и ритейлеры, также подпадают под обязательство уплаты НДС. Это включает в себя продавцов товаров и оказателей услуг, которые обязаны включать НДС в стоимость своих товаров и услуг и передавать его налоговым органам.

Все плательщики НДС обязаны соблюдать налоговое законодательство и правила учета, связанные с этим налогом. Невыполнение этих обязательств может привести к наложению штрафов и последующим правовым последствиям.

Как правильно рассчитать НДС

1. Определите базу налогообложения. База налогообложения – это стоимость товаров или услуг, на которую распространяется налог. В большинстве случаев базой налогообложения является стоимость продажи товаров или оказания услуги.

2. Определите ставку НДС. В России существуют две основные ставки НДС – 20% и 10%. Ставка зависит от вида товаров или услуги, а также особенностей деятельности предприятия.

3. Рассчитайте сумму НДС. Для расчета суммы НДС необходимо умножить базу налогообложения на соответствующую ставку НДС. Например, если база налогообложения составляет 100 000 рублей, а ставка НДС – 20%, то сумма НДС будет равна 20 000 рублей.

4. Округлите сумму НДС. После расчета НДС следует округлить полученную сумму до ближайшей копейки в соответствии с действующими правилами округления.

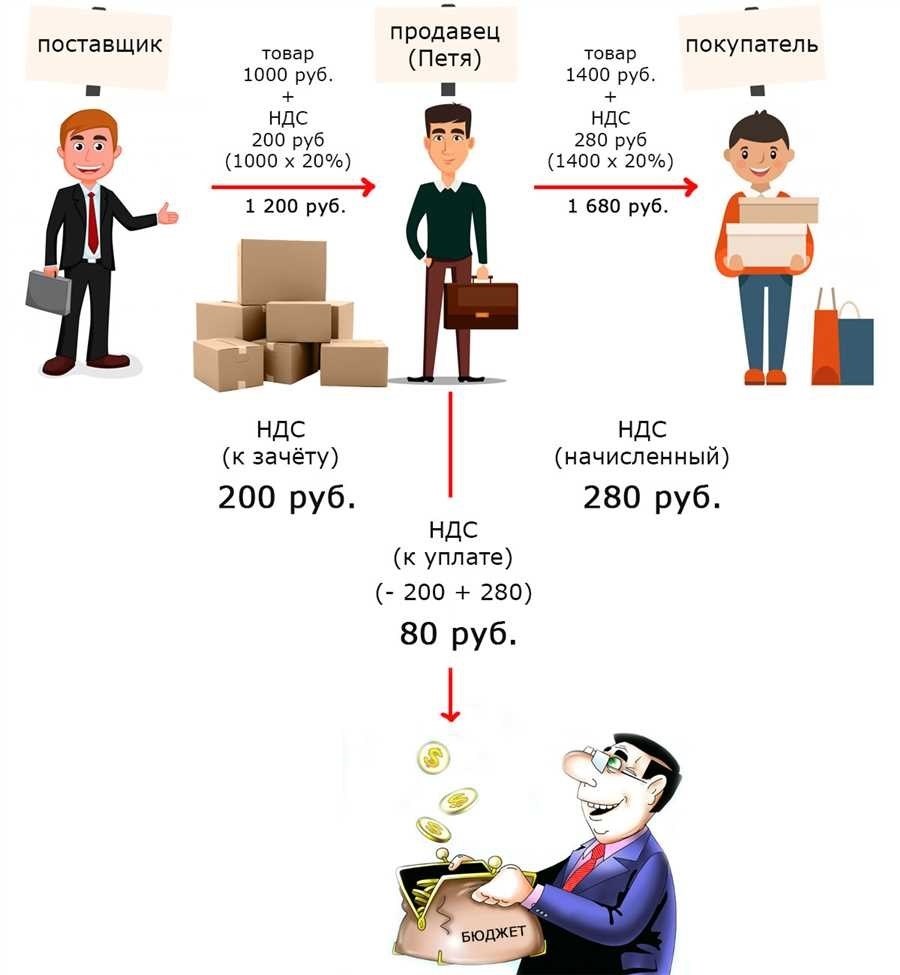

5. Учтите возможность вычета НДС. В некоторых случаях предприятия имеют право на вычет НДС, то есть учтение налога, уплаченного при приобретении товаров или услуг для осуществления своей деятельности.

6. Соблюдайте сроки уплаты. Налог на добавленную стоимость должен быть уплачен в установленные законодательством сроки, иначе могут быть применены штрафные санкции.

Теперь, когда вы понимаете основные этапы расчета НДС, вы можете более эффективно управлять налоговыми обязательствами вашей компании и учитывать этот налог при планировании бюджета и финансовых показателей.

Что такое НДС простыми словами?

Принцип работы НДС

НДС работает на принципе добавления налоговой ставки к конечной стоимости товара или услуги. Организация или предприниматель, являющиеся плательщиками НДС, обязаны включать налог в стоимость продукта при его продаже. В свою очередь, покупатель, приобретая товар или услугу, оплачивает НДС вместе с ценой товара, включая его в стоимость.

Первая и вторая категории плательщиков НДС

Существуют две категории плательщиков НДС: первая и вторая. Организация или предприниматель, входящие в первую категорию, получают возможность вычета уплаченного НДС от суммы налога, который они взимают с покупателей при продаже товаров или услуг. Вторая категория плательщиков не имеет права на такой вычет. Это важная особенность, которую нужно учесть при проведении бухгалтерских операций.

Значимость НДС для государства

НДС является источником доходов для государства и используется для финансирования различных социальных программ и услуг. Он играет важную роль в бюджете страны и может влиять на экономическую ситуацию в целом.

Как влияет НДС на предпринимателей

Для предпринимателей НДС является неотъемлемой частью их бизнеса. Обязанность уплаты НДС заставляет организации ищать способы оптимизации налоговых платежей, чтобы сократить финансовую нагрузку и увеличить прибыль. При этом важно соблюдать все законодательные требования и быть готовым к проверкам со стороны налоговых органов.

В этом разделе мы рассмотрели основные аспекты НДС и его значение для организаций и предпринимателей. Понимание принципов работы и обязанностей по уплате НДС поможет вести бизнес в соответствии с законодательством и минимизировать налоговые риски.

Часто задаваемые вопросы

В данном разделе представлены часто встречающиеся вопросы, связанные с налогом на добавленную стоимость (НДС). Эти вопросы возникают у многих предпринимателей и юридических лиц, которые сталкиваются с необходимостью уплаты данного налога. Мы постарались собрать наиболее актуальные и информативные вопросы, чтобы помочь вам разобраться с основными аспектами этого налога без лишней сложности и непонятных терминов.

1. Какова основная функция налога на добавленную стоимость?

2. Какие товары и услуги облагаются НДС?

3. Какой процент налога взимается на различные категории товаров?

4. Как правильно оформить налоговую накладную при покупке товара или услуги?

5. Каковы основные требования к предъявлению и учету НДС в бухгалтерии предприятия?

6. Какие существуют способы уменьшить сумму НДС, которую необходимо уплатить?

Эти и другие вопросы будут рассмотрены в данной статье, предоставляя вам полезную информацию и практические рекомендации по уплате и учету НДС. Будет рассмотрена также практика применения налога на добавленную стоимость в различных отраслях экономики и роль НДС в системе налогообложения.

Как можно снизить сумму налога на добавленную стоимость

В данном разделе рассмотрим эффективные стратегии, которые позволят снизить сумму налога на добавленную стоимость (НДС). Правильное использование данных методов может помочь предприятию уменьшить свои налоговые обязательства и повысить его конкурентоспособность на рынке.

Одним из способов снизить сумму НДС является оптимизация структуры расходов предприятия. Аккуратное планирование и оптимизация расходов позволяют сократить сумму оплачиваемого налога. Например, предприятие может рассмотреть возможность замены некоторых статей расходов на налогонейтральные альтернативы или провести анализ поставщиков товаров и услуг для выбора более выгодных условий.

Другим способом уменьшения суммы НДС является использование правил налогового вычета. Предприятие может составить полный список налоговых вычетов, на которые оно имеет право, и учитывать их при расчете суммы НДС. Также можно рассмотреть возможность использования специальных налоговых режимов или льгот, предусмотренных законодательством.

Важным аспектом уменьшения суммы НДС является осуществление правильного учета и документооборота. Предприятие должно внимательно следить за правильностью заполнения налоговых деклараций, соблюдать требования по хранению и представлению документов, а также своевременно и правильно отчитываться перед налоговыми органами. При наличии надлежащего учета и документации, возможность возникновения претензий со стороны налоговых органов снижается.

| Метод | Описание |

|---|---|

| Оптимизация структуры расходов | Изменение состава расходов предприятия для снижения налоговых обязательств. |

| Использование правил налогового вычета | Учет налоговых вычетов, на которые предприятие имеет право, для уменьшения суммы НДС. |

| Правильный учет и документооборот | Соблюдение требований по оформлению документов и правильное ведение учета для снижения риска налоговых претензий. |

Реализация данных методов позволит предприятию снизить сумму налога на добавленную стоимость и повысить его финансовую эффективность. Важно помнить, что такие стратегии должны осуществляться в рамках законодательства и не должны противоречить налоговым правилам.