Модернизация налоговой политики – одна из главных задач современного государства. Для достижения этой цели необходимо регулярно разрабатывать и внедрять новые механизмы, способствующие улучшению процесса налогообложения и повышению доходности бюджета. Одним из таких инструментов является упрощенная система налогообложения доходов.

Эта система предлагает различные преимущества для предпринимателей и индивидуальных предпринимателей, позволяя снизить административную нагрузку и упростить процесс учета и уплаты налогов. За счет ограничения количества обязательных отчетов и упрощенной процедуры учета доходов, предпринимателям становится легче справиться с налоговыми обязательствами и сосредоточиться на развитии своего бизнеса. Более того, упрощенная система позволяет сэкономить время и деньги, что является важным фактором для предпринимателей, особенно в условиях современной динамичной экономической среды.

Однако, несмотря на все преимущества, упрощенная система налогообложения доходов также имеет свои ограничения и недостатки. Важно осознавать, что она не подходит для всех видов деятельности и может быть не выгодной в определенных ситуациях. Предприниматели должны оценить свою специфику бизнеса и изучить все условия и правила применения упрощенной системы, чтобы принять информированное решение о ее использовании.

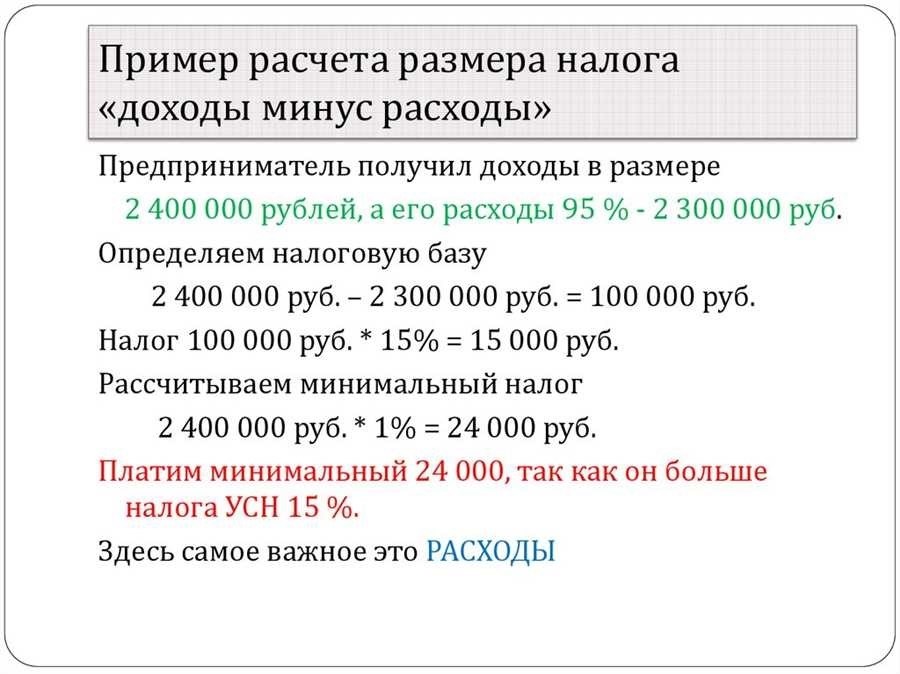

Пример расчёта УСН

В данном разделе мы рассмотрим конкретный пример расчёта упрощенной системы налогообложения, чтобы наглядно продемонстрировать, как можно использовать эту методику для определения налогового платежа без лишних сложностей.

Допустим, у нашей компании категория объекта налогообложения — продажа товаров. В течение месяца общая сумма доходов от реализации товаров составила 500 000 рублей. Теперь нам необходимо определить, какой налоговый платеж мы должны внести.

Для начала необходимо вычислить базу для налогообложения, которая определяется путем вычета расходов на обращение товаров от общей суммы доходов. Допустим, расходы на обращение товаров составили 200 000 рублей. Тогда наша база для налогообложения будет равна 500 000 рублей — 200 000 рублей = 300 000 рублей.

Далее необходимо определить размер налоговой ставки. Для этого мы обратимся к перечню ставок при УСН, который зависит от категории объекта налогообложения. В нашем случае, для продажи товаров, ставка составляет 6%. Теперь мы можем рассчитать сумму налога: 300 000 рублей * 6% = 18 000 рублей.

Итак, пример расчёта УСН для нашей компании показывает, что мы должны внести налоговый платеж в размере 18 000 рублей. Этот пример демонстрирует, как упрощенная система налогообложения позволяет легко и быстро определить налоговый платеж, и делает бухгалтерию более простой и понятной для бизнеса.

Бухгалтерия для бизнеса

УСН – это особый способ учета и уплаты налогов, который применяется определенными категориями предпринимателей. Он предоставляет возможность облегчить финансовую нагрузку на малые и средние предприятия, не требуя от них сложных отчетностей и расчетов.

Система УСН предлагает различные ставки налогообложения, которые зависят от типа деятельности и объема доходов. Это позволяет бизнесу выбрать наиболее подходящую для него схему налогообложения и оптимизировать свои финансовые показатели.

Однако, не все предприниматели могут воспользоваться преимуществами УСН. Для применения этой системы налогообложения необходимо соответствовать определенным критериям, установленным законодательством. В данном разделе будет рассмотрено, кто может применять УСН и какие условия необходимо соблюдать для этого.

Выбор применения УСН – это важное решение для бизнеса, которое требует тщательного изучения и анализа. Применение этой системы налогообложения может значительно облегчить бухгалтерский учет и упростить финансовые процессы для малого и среднего предпринимательства.

Кто может применять УСН

Кому доступна упрощенная система налогообложения и когда нужно сдавать отчетность и платить налоги по данной системе?

Упрощенная система налогообложения — это особый режим налогообложения, предназначенный для определенных категорий предпринимателей, которые имеют небольшие доходы. Она позволяет существенно упростить процедуры учета доходов и расходов, а также снизить налоговую нагрузку.

Данный режим доступен для таких категорий предпринимателей, как индивидуальные предприниматели, фермеры-предприниматели, а также некоторые другие виды бизнеса, которые соответствуют определенным критериям. Например, чтобы применять упрощенную систему налогообложения, предприниматель не должен быть плательщиком НДС и он должен удовлетворять определенным условиям размера годовой выручки.

Отчетность по упрощенной системе налогообложения сдается ежеквартально. Это означает, что предприниматель, применяющий данный режим, должен составить отчет о доходах и расходах за каждый квартал. Также ежеквартально нужно уплатить налоги в соответствии со ставками, установленными для данной системы.

Упрощенная система налогообложения — это удобный инструмент для предпринимателей, которые не имеют больших доходов и не нуждаются в сложных процедурах бухгалтерии. Она позволяет сосредоточиться на основной деятельности и сэкономить время и ресурсы на налоговых расчетах.

Использование упрощенной системы налогообложения — это ответственность и обязанности предпринимателя. Соблюдение правил и своевременная отчетность помогут избежать проблем с налоговыми органами и обеспечить стабильность и развитие бизнеса.

Когда сдавать отчётность и платить налог по УСН

Сроки сдачи отчетности

Для сдаваемых отчетов, включая налоговые декларации, существуют строго установленные сроки, которым должны следовать предприниматели, применяющие упрощенную систему налогообложения. Обычно отчетность предоставляется ежеквартально. Это означает, что за каждый квартал года необходимо подготовить отчетность и своевременно ее сдать. Важно помнить, что пропуск срока представления отчетности может повлечь за собой дополнительные штрафы или санкции.

Сроки оплаты налогов

Оплата налогов по упрощенной системе налогообложения также производится в установленные законодательством сроки. Чаще всего платежи должны быть совершены ежеквартально. При этом, необходимо учесть, что сумма налога рассчитывается исходя из доходов, полученных предпринимателем за соответствующий период. Точные даты и суммы оплаты налогов определяются в соответствии с Налоговым кодексом Российской Федерации.

Важно отметить, что неправильное или несвоевременное соблюдение сроков сдачи отчетности и проведения платежей по УСН может привести к негативным последствиям, включая штрафные санкции. Поэтому, бизнесмены, применяющие данную систему налогообложения, должны быть особенно внимательны к своевременности и правильности выполнения всех необходимых процедур.

Моё дело Бюро

Моё дело Бюро предоставляет комплексные услуги в области бухгалтерии для предпринимателей, осуществляющих свою деятельность по упрощенной системе налогообложения. Это надежный и профессиональный партнер, который помогает вести учет и отчетность согласно законодательству.

Сотрудники Моё дело Бюро обладают высокой квалификацией и опытом работы в сфере бухгалтерии. Они знают все тонкости и особенности применения упрощенной системы налогообложения, а также знают все требования к ведению бухгалтерии, чтобы предприниматель мог быть уверен в правильности своих действий.

Одной из важных задач Моё дело Бюро является подготовка и ведение книги учета доходов и расходов. Именно в этом документе фиксируются все поступления и расходы предпринимателя, на основании которых вычисляется облагаемая сумма налога. Правильное ведение этой книги является залогом успешного и законного учета упрощенной системы налогообложения.

Моё дело Бюро предоставляет клиентам удобный и надежный инструмент для ведения книги учета доходов и расходов. Это позволяет с легкостью отслеживать все финансовые операции, контролировать свои доходы и расходы, а также точно и своевременно сформировать отчетность и расчеты по налогу.

Сотрудники Моё дело Бюро всегда готовы оказать профессиональную помощь и консультацию в вопросах, связанных с ведением бухгалтерии и отчетностью по упрощенной системе налогообложения. Они помогут предпринимателям повысить эффективность своего бизнеса, избежать нарушений в сфере налогового законодательства и сфокусироваться на основной деятельности.

Книга учёта доходов и расходов

Зачем нужна книга учёта доходов и расходов

Её главная задача – отражение всех денежных операций, связанных с деятельностью предприятия, включая продажу товаров или услуг, оплату труда сотрудников, оплату коммунальных и других расходов. Кроме того, она предоставляет важную информацию для учета налогов и отчетности перед налоговыми органами, помогая предотвратить возможные нарушения и санкции со стороны государства.

Как правильно организовать книгу учёта доходов и расходов

Ведение книги учёта доходов и расходов следует вести в соответствии с требованиями законодательства, чтобы избежать проблем при проверках налоговых органов. Она должна содержать полную и точную информацию о каждой операции, включая дату, сумму, назначение платежа и контрагента. Также важно отмечать зачисления и списания налогов, чтобы иметь возможность контролировать свои обязательства перед государством.

Одним из важных элементов книги учёта доходов и расходов является правильное оформление первичных документов. Это могут быть кассовые и банковские чеки, счета-фактуры, договоры, квитанции и другие документы, подтверждающие факт совершения операции. Их хранение вместе с книгой учёта доходов и расходов обеспечивает надежность и законность всех операций.

Также стоит отметить, что книга учёта доходов и расходов может быть ведена в электронной форме. В этом случае необходимо соблюдать особые требования к организации и хранению электронных документов, чтобы они были доступны для проверки и аудита.

Объекты налогообложения и ставки при упрощенной системе налогообложения

В данном разделе будут рассмотрены объекты налогообложения и соответствующие ставки при применении упрощенной системы налогообложения (УСН). Эта информация будет полезна для предпринимателей и организаций, которые рассматривают возможность применения этой системы налогообложения, а также для тех, кто хочет ознакомиться с основными принципами УСН.

Упрощенная система налогообложения предоставляет предпринимателям определенные преимущества и упрощения в сфере налогообложения, что делает ее привлекательной для многих. При этом, для определения объектов налогообложения и ставок налога необходимо учитывать различные факторы и параметры, которые являются основой для расчета налогооблагаемой базы и соответствующих налоговых платежей.

Основными объектами налогообложения при УСН являются выручка от реализации товаров, работ, услуг, а также иные доходы, полученные предпринимателем в ходе своей деятельности. Для каждого объекта налогообложения установлены свои ставки налога, которые применяются к соответствующей налогооблагаемой базе. Важно отметить, что эти ставки налога могут различаться в зависимости от отрасли и типа деятельности предпринимателя.

Например, для выручки от реализации товаров, работ, услуг, предусмотрены разные ставки налога при УСН. Для одних видов деятельности ставка может составлять определенный процент от суммы выручки, а для других — фиксированную сумму. Это позволяет предпринимателям выбрать наиболее выгодный вариант, учитывая особенности своей деятельности.

Следует также отметить, что объекты налогообложения и ставки при УСН могут быть изменены в зависимости от решений налоговых органов и законодательных нормативных актов. Поэтому регулярное обновление информации и следование последним обновлениям в области налогообложения является необходимым условием для успешной работы в рамках упрощенной системы налогообложения.