В современном мире, где каждый стремится обеспечить себе комфортную и финансово стабильную жизнь, все больше людей обратили свой взор на инвестиции. Богатство и процветание стали неотъемлемой частью нашего существования, и дивиденды играют важную роль в достижении этих амбициозных целей. Но что за загадочный термин скрывается за этими эпитетами? Рассмотрим вопрос детальнее.

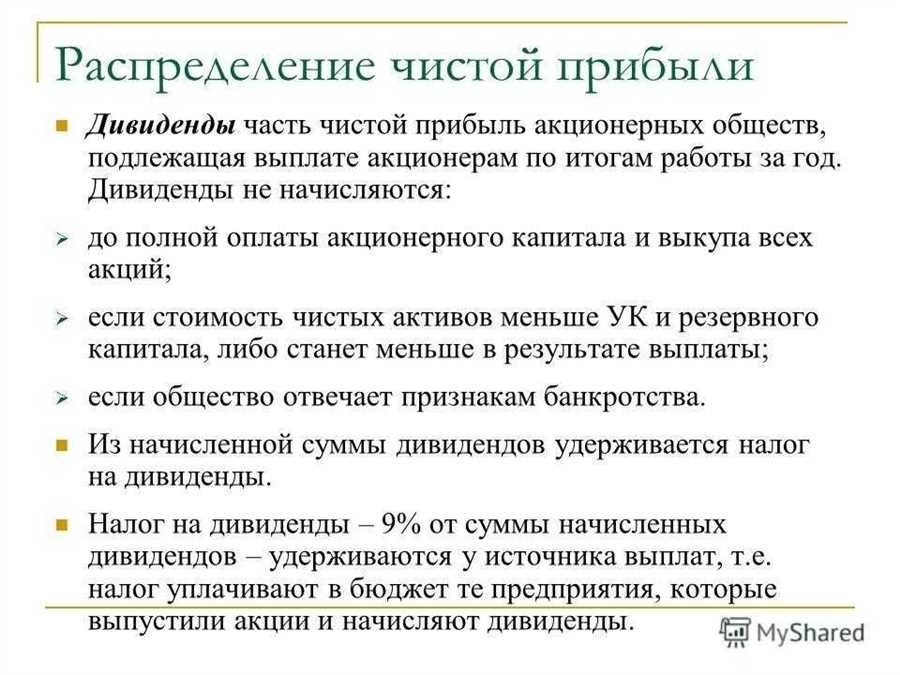

Дивиденды – это мощный инструмент, который предоставляет инвестору возможность получить дополнительный доход от своих инвестиций в акции или другие финансовые инструменты. Они являются своего рода вознаграждением, которое выплачивается компаниями своим акционерам из своих прибылей. Это уникальная возможность получить доход, который не зависит от вашей ежемесячной зарплаты или стабильности рынка труда.

Дивиденды привлекают инвесторов, так как они позволяют получить дополнительную прибыль, не вкладывая дополнительного труда. Вместо этого, ваши деньги работают на вас, принося доход через выплаты дивидендов. Они также способствуют росту вашего капитала, поскольку часть дивидендов может быть реинвестирована в приобретение дополнительных акций компании.

Таким образом, дивиденды обладают двойной силой: они принесут вам дополнительный доход в настоящем и способствуют накоплению богатства в будущем. Они являются одной из составляющих успешного инвестирования и могут стать ключевым фактором в достижении вашей финансовой независимости. Откройте для себя мир дивидендов и позвольте своим финансам начать работать на вас уже сегодня!

Что такое дивиденды

Понятие дивидендного инвестирования

Для понимания сущности дивидендов следует обратить внимание на такое явление, как дивидендное инвестирование. Это подход, при котором инвесторы стремятся получить доход не только от роста стоимости акций, но и от выплаты дивидендов компанией. Таким образом, дивиденды становятся основным источником пассивного дохода для инвестора.

Плюсы и минусы дивидендного инвестирования

Дивидендное инвестирование имеет свои преимущества и недостатки, которые следует учитывать при принятии решений. К преимуществам можно отнести стабильность доходов, особенно в периоды экономического кризиса, а также возможность получения регулярных выплат. Кроме того, дивиденды могут служить индикатором финансового состояния компании, позволяя оценить ее стабильность и потенциал.

Однако, необходимо учитывать и некоторые недостатки дивидендного инвестирования. На первом месте стоит возможность снижения стоимости акций компании в случае отсутствия или сокращения выплат. Также следует помнить, что дивиденды могут быть облагаемы налогом, что влияет на общую доходность инвестиций. Кроме того, компания может принять решение реинвестировать свои прибыли в развитие, а не выплачивать дивиденды, что влияет на размер и регулярность выплат.

Формирование потоков пассивного дохода

Дивидендное инвестирование является эффективным способом формирования потоков пассивного дохода. Пассивный доход – это доход, который поступает к инвестору независимо от его активной деятельности. При правильной стратегии инвестирования в компании, выплачивающие стабильные дивиденды, инвестор может получать регулярный доход, не тратя на это свое время и усилия.

Однако, для успешного формирования потоков пассивного дохода необходимо тщательно исследовать компании и их историю выплаты дивидендов. Анализ финансовой отчетности и оценка перспектив компаний позволят выбрать наиболее надежные и прибыльные инвестиции.

Таким образом, понимание сути дивидендов и преимуществ, а также недостатков дивидендного инвестирования, позволяют инвесторам принимать обоснованные решения при формировании портфеля акций. Дивиденды являются важным инструментом взаимодействия компаний с акционерами и представляют собой регулярные выплаты, которые можно использовать для обеспечения стабильного и пассивного дохода.

Преимущества и недостатки дивидендного инвестирования

Преимущества дивидендного инвестирования:

- Стабильный доход: получение дивидендов позволяет инвесторам регулярно получать прибыль от своих инвестиций.

- Защита от инфляции: дивиденды могут быть индексированы, что означает, что они растут пропорционально инфляции, обеспечивая сохранение покупательной способности инвестора.

- Снижение риска: компании, которые выплачивают дивиденды, обычно стабильные и прибыльные, что снижает риск инвестиций.

- Диверсификация портфеля: инвестиции в акции компаний с различными дивидендными доходами позволяют распределить риски и создать более устойчивый портфель.

Недостатки дивидендного инвестирования:

- Ограниченный рост капитала: инвесторы, получающие дивиденды, могут упустить возможность получить прибыль от повышения стоимости акций компаний, которые не выплачивают дивиденды.

- Неуверенность в доходности: дивиденды не гарантированы и могут быть сокращены или отменены компаниями в случае финансовых трудностей или стратегических изменений.

- Налогообложение: дивиденды обычно облагаются налогом, что может снизить общий доход инвестора.

- Ограниченный выбор: не все компании выплачивают дивиденды, поэтому инвесторы могут ограничить свой выбор при формировании портфеля.

Теперь, когда вы знакомы с преимуществами и недостатками дивидендного инвестирования, вы можете принять взвешенное решение о том, является ли такой подход подходящим для ваших инвестиционных целей и стратегии.

Какими бывают дивиденды

Первый тип дивидендов, о котором стоит упомянуть, — это денежные дивиденды. Компания выплачивает их в виде денежной суммы, которую акционеры получают на свои брокерские счета. Денежные дивиденды часто являются предпочтительным вариантом для инвесторов, поскольку они могут быть использованы на свое усмотрение — для реинвестирования или личных расходов.

Кроме денежных дивидендов, существует еще один тип — дивиденды в виде акций. Вместо того чтобы выплачивать акционерам денежные средства, компания предлагает им новые акции своего капитала. Это означает, что каждый акционер получает определенное количество новых акций компании на основе их текущего участия в капитале. Такой вид дивидендов может быть полезен для компаний, которые стремятся расширить свой капитал или инвестировать в новые проекты.

Также важно упомянуть о дивидендах в виде имущества. В этом случае компания может предлагать акционерам часть своего имущества в качестве выплаты дивидендов. Это могут быть акции дочерних или ассоциированных компаний, недвижимость, оборудование и т.д. Такой вид дивидендов может быть интересен для инвесторов, которые заинтересованы в разнообразии активов в своем портфеле.

Важно отметить, что типы дивидендов и их форма выплаты могут различаться в зависимости от компании, ее стратегии и финансового положения. Поэтому при принятии решения об инвестировании в акции компании важно учесть все доступные информации о дивидендах, чтобы принять наиболее обоснованное решение и достичь желаемой доходности своих инвестиций.

Что такое дивиденды простыми словами

Дивиденды можно сравнить с регулярными «подарками» от компаний акционерам. Каждый раз, когда компания, в которую вы вложили свои средства, получает прибыль, она может решить поделиться ею с акционерами в виде выплаты дивидендов. Это может происходить ежеквартально, полугодовыми или годовыми платежами. Дивиденды могут представлять собой деньги или дополнительные акции компании, что также является формой выплаты.

Основное преимущество дивидендного инвестирования – это возможность создания стабильного и постоянного потока пассивного дохода. Выплата дивидендов может приносить стабильный доход даже при небольшом количестве инвестиций. Кроме того, дивиденды позволяют акционерам получать доход, не зависящий от изменений цены акций компании на рынке.

Однако, следует учитывать недостатки дивидендного инвестирования. Компании, которые выплачивают дивиденды, могут ограничивать свои возможности для роста и развития, так как они вынуждены регулярно отдавать часть своей прибыли акционерам. Кроме того, дивиденды не гарантируют финансовой стабильности, так как компания может изменить свою политику выплаты или сократить дивиденды в случае финансовых трудностей.

Чтобы начать дивидендное инвестирование и формировать потоки пассивного дохода, необходимо выбрать компании, которые выплачивают стабильные и растущие дивиденды. Важно учитывать такие факторы, как финансовое состояние компании, уровень долга, показатели прибыли и роста.

В итоге, дивидендное инвестирование позволяет инвесторам получать стабильный и пассивный доход, не связанный со скачками цен акций на рынке. Однако, следует тщательно выбирать компании для инвестиций и учитывать как преимущества, так и недостатки такой стратегии.

Дивидендное инвестирование: формирование потоков пассивного дохода

Раздел «Дивидендное инвестирование: формирование потоков пассивного дохода» представляет собой исследование возможностей получения стабильного и пассивного дохода на фондовом рынке через приобретение акций компаний, которые выплачивают дивиденды своим акционерам. Метод дивидендного инвестирования позволяет инвесторам получать регулярные выплаты от компаний, за счет их прибыли, и таким образом обеспечивать стабильный и пассивный доход без необходимости активного участия в бизнес-процессах.

Дивидендное инвестирование является одним из наиболее популярных методов формирования потоков пассивного дохода на фондовом рынке. Инвесторы, выбирающие этот метод, стремятся не только реализовать свои финансовые цели, но и обеспечить себе финансовую независимость и стабильность в долгосрочной перспективе.

Основным преимуществом дивидендного инвестирования является возможность получения регулярного пассивного дохода. Последние исследования показывают, что компании, выплачивающие дивиденды, в среднем имеют более устойчивые и предсказуемые финансовые результаты, что делает их акции привлекательными для инвесторов. Кроме того, выбор компаний с высокими дивидендными выплатами позволяет инвесторам диверсифицировать свой портфель и минимизировать риски. Однако, следует учитывать и некоторые недостатки дивидендного инвестирования, такие как возможное снижение капитализации компании, ограничение возможностей роста и преимущественное обращение внимания на устойчивость дивидендных выплат, а не на текущую стоимость акций. Поэтому при выборе компаний, на которые стоит обратить внимание при дивидендном инвестировании, необходимо учитывать все эти факторы и проводить детальный анализ финансового положения и перспектив компаний.

Таким образом, дивидендное инвестирование представляет собой эффективный метод формирования потоков пассивного дохода на фондовом рынке. Подходящий выбор качественных и финансово устойчивых компаний позволяет инвесторам не только получать регулярные дивидендные выплаты, но и обеспечить себе стабильность и независимость в долгосрочной перспективе.

На какие компании обратить внимание

Компании с устойчивыми финансовыми показателями и постоянным ростом прибыли обычно считаются более надежными и предпочтительными для инвестирования. Это может включать стабильный рост выручки, увеличение доли рынка, эффективное управление капиталом и сильное финансовое планирование.

Кроме того, важно обратить внимание на отраслевую принадлежность компании. Некоторые отрасли могут быть более предрасположены к выплате высоких дивидендов, например, компании из сектора телекоммуникаций или пищевой промышленности.

Также следует изучить историю выплат компании. Если она регулярно и стабильно увеличивает дивиденды, это может свидетельствовать о ее надежности и долгосрочной устойчивости. Однако стоит помнить, что прошлые результаты не гарантируют будущие выплаты, поэтому необходимо провести дополнительный анализ и оценку.

Кроме того, стоит обратить внимание на уровень дивидендной доходности — отношение размера дивиденда к текущей цене акций. Высокая дивидендная доходность может быть привлекательной для инвесторов, однако необходимо учитывать и другие факторы, такие как рост компании, ее показатели прибыли и уровень доли дивидендов от прибыли.

В целом, выбор компаний для инвестирования в дивиденды требует тщательного анализа и оценки множества факторов. Принимая во внимание финансовое положение, отраслевую принадлежность, историю выплат и дивидендную доходность, инвестор сможет выбрать наиболее подходящие и надежные компании для своего портфеля.

Выплата дивидендов: виды и нюансы

Раздел «Выплата дивидендов: виды и нюансы» знакомит читателя с процессом выплаты дивидендов в различных формах и подчеркивает важные детали и особенности этого процесса. В данном разделе рассмотрены механизмы и типы выплаты дивидендов, а также те нюансы, которые необходимо учесть при инвестировании.

Виды выплаты дивидендов

Выплата дивидендов может происходить в разных формах, включая денежные выплаты, акционерные выплаты, дивиденды в виде ценных бумаг и другие. Каждый вид выплаты имеет свои особенности и привлекательность для инвесторов. Важно учесть, что выбор вида выплаты должен быть основан на анализе финансового состояния компании и целей инвестора.

Нюансы выплаты дивидендов

В процессе выплаты дивидендов существуют некоторые нюансы, на которые необходимо обратить внимание. Один из таких нюансов — даты регистрации. Чтобы иметь право на получение дивидендов, инвестор должен быть зарегистрирован в качестве акционера на определенную дату. Также стоит учитывать дату отрезка, после которой акции продаются уже без права на получение дивидендов. Кроме того, важно учесть график выплаты, который может быть различным в разных компаниях.

Раздел «Выплата дивидендов: виды и нюансы» предоставляет читателю необходимую информацию для понимания различных видов выплаты дивидендов и важных нюансов, которые следует учесть при инвестировании. Знание этих деталей позволит инвестору принимать обоснованные решения, опираясь на финансовые данные и свои инвестиционные цели.

Дивиденды на фондовом рынке

Природа дивидендов на фондовом рынке

Дивиденды на фондовом рынке имеют различные формы и могут быть выплачены в разное время. Они могут быть выражены в виде денежных выплат, когда компания перечисляет определенную сумму на банковский счет акционера, или в виде акций, когда акционер получает дополнительные акции компании. Кроме того, дивиденды могут выплачиваться раз в год, полугодие или квартал, в зависимости от политики компании.

Значение дивидендов на фондовом рынке

Дивиденды на фондовом рынке имеют несколько важных аспектов. Во-первых, они являются индикатором прибыльности и финансовой стабильности компании. Высокий уровень дивидендов говорит о хорошей финансовой ситуации и успешной деятельности компании. Во-вторых, дивиденды предоставляют инвесторам возможность получать пассивный доход от своих инвестиций и приумножать свой капитал. В-третьих, дивиденды могут быть дополнительным стимулом для привлечения новых инвесторов и поддержания лояльности существующих акционеров.

Как получить дивиденды на фондовом рынке

Чтобы получать дивиденды на фондовом рынке, необходимо приобретать акции компаний, которые регулярно выплачивают дивиденды. Инвесторы должны изучать и анализировать финансовую отчетность компаний, чтобы определить их финансовое положение и их потенциальную способность выплачивать дивиденды. Кроме того, инвесторы должны быть готовы долго держать акции, чтобы получать регулярные выплаты дивидендов.

В целом, дивиденды на фондовом рынке играют важную роль в инвестиционной стратегии многих инвесторов. Они предоставляют возможность получать пассивный доход и приумножать свой капитал. Однако, перед инвестированием в акции компании, необходимо провести тщательный анализ и оценку рисков, чтобы принять обоснованное решение.