В современном мире, где экономика играет важнейшую роль в развитии общества, необходимы строгие механизмы контроля и регулирования финансовых обязательств граждан и организаций перед государством. Ведь успешное функционирование государства и его способность обеспечивать социальную справедливость, экономическую стабильность и развитие на всех уровнях неоспоримо зависят от своевременного и точного исполнения налоговых обязательств.

Однако порой по разным причинам граждане и бизнес сектор сталкиваются с трудностями в соблюдении сроков уплаты налогов. Это может быть связано с непредвиденными ситуациями, экономическими трудностями или просто нежеланием или небрежностью в соблюдении установленных правил и сроков. В таких случаях государство имеет защитные механизмы, позволяющие пресекать данное нарушение и обеспечивать полное исполнение налоговых обязательств.

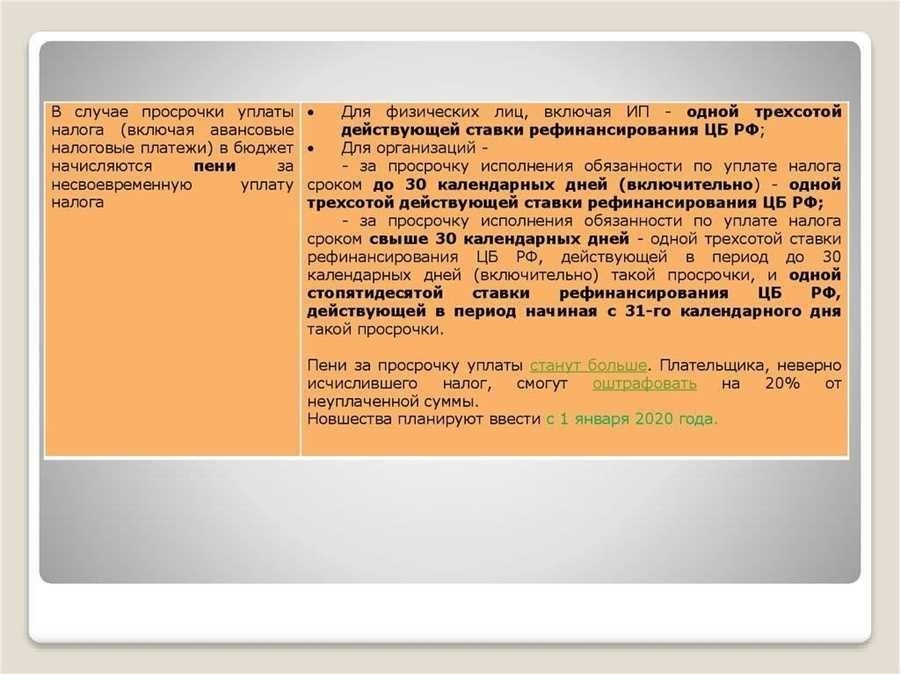

Законодательство Российской Федерации предусматривает систему штрафов и санкций, включающую в себя пени за несвоевременную уплату налогов. Эти меры предназначены для строгого контроля и дисциплины в области налоговой ответственности и служат не только средством защиты интересов государства, но также и стимулом для граждан и организаций осуществлять свои финансовые обязательства вовремя.

Подключите удобную электронную отчётность

Раздел «Подключите удобную электронную отчётность» представляет собой подробное руководство о неотъемлемом инструменте для эффективного учета и своевременной отчетности перед налоговыми органами. Современный бизнес должен быть внимательным к своим обязательствам перед государством и обеспечивать своевременную и точную уплату налогов. Электронная отчетность становится все более популярным и профессиональным инструментом для автоматизации процесса подачи отчетов и уплаты налогов, сокращая ручную работу и повышая точность данных.

Преимущества электронной отчётности

Преимущества подключения удобной электронной отчётности включают в себя:

- Экономию времени и ресурсов: электронные отчеты позволяют сократить время и силы, затрачиваемые на ручную обработку бумажной документации. Вместо того, чтобы заполнять и отправлять бумажные бланки отчетов, предлагается использовать электронные формы, которые ускоряют процесс и позволяют избежать ошибок при передаче информации.

- Точность данных: электронные отчеты минимизируют вероятность ошибок, связанных с человеческим фактором, так как они автоматически проверяют информацию на соответствие требованиям и полноту данных.

- Удобство использования: электронная отчетность позволяет быстро и легко заполнять и отправлять отчеты в соответствии с требованиями налоговых органов. Удобный интерфейс и функциональность позволяют сократить количество времени, затрачиваемое на оформление документов и обработку данных.

- Сокращение риска штрафов: электронная отчетность помогает избежать ошибок и просрочек в подаче отчетов, что снижает риск возникновения пени и штрафных санкций за нарушение сроков и некорректную информацию.

Подключение удобной электронной отчетности является важным шагом к оптимизации бизнес-процессов и обеспечению правильного соблюдения налоговых обязательств. В следующих разделах статьи мы рассмотрим, как осуществить подключение, важные аспекты использования и решения, которые могут помочь в более эффективной и точной отчетности перед налоговыми органами.

Два платежных правила

В данном разделе мы рассмотрим два основных правила, которые необходимо учесть при уплате пени за несвоевременную оплату налога.

Первое правило: при оплате пени необходимо учитывать сроки, действующие для уплаты основного налога. Исчисление пени начинается с момента окончания срока оплаты основного налога и продолжается до момента полного погашения задолженности. Оплата пени должна быть произведена в течение указанного срока, чтобы избежать дополнительных штрафных санкций. В случае несвоевременной оплаты пени, она будет увеличиваться каждый день до момента погашения задолженности.

Второе правило: пени начисляются на основную сумму задолженности, которая включает как сам налог, так и штрафные санкции за его неуплату в срок. Размер пени может быть рассчитан как процент от суммы основного налога или в виде фиксированной суммы за каждый день просрочки. Точный размер пени зависит от установленных законодательством нормативов и может отличаться в разных периодах времени.

При оплате пени важно учитывать оба этих правила, чтобы избежать накопления дополнительных задолженностей и своевременно погасить обязательства перед налоговыми органами.

Как осуществляется выплата штрафов?

1. Банковский перевод

Один из наиболее распространенных способов уплаты штрафов — это банковский перевод. Для этого необходимо обратиться в банк, в котором у вас открыт счет, и предоставить необходимые данные для перевода. Важно уточнить, что при переводе необходимо указать цель платежа — оплата штрафов за просрочку уплаты налогов.

2. Электронный платеж

Современные технологии позволяют осуществлять оплату штрафов через электронные платежные системы. Для этого необходимо зарегистрироваться в соответствующей системе, выбрать вариант оплаты штрафов и следовать инструкциям системы. Электронный платеж позволяет значительно сократить время и упростить процесс оплаты.

- При оплате штрафов через банковский перевод или электронный платеж необходимо учитывать следующие моменты:

- Указывайте все необходимые данные, чтобы избежать возможных ошибок при переводе;

- Следите за сроками оплаты — штрафы могут быть начислены за просрочку платежа;

- Храните подтверждения об оплате в течение нескольких лет, так как они могут понадобиться в случае проверки.

Знание процедуры оплаты штрафов за просрочку уплаты налогов является важным аспектом для бизнесменов и предпринимателей. Правильная и своевременная уплата штрафов позволяет избежать дополнительных финансовых потерь и проблем с налоговыми органами.

Когда положено не начислять пени

Данный раздел статьи посвящен особенностям начисления пеней за периоды до 2023 года. Рассмотрим ситуации, когда пени не начисляются.

В некоторых случаях, налогоплательщики могут быть освобождены от уплаты пеней за просрочку в уплате налогов. Однако это касается только определенных ситуаций, когда налогоплательщики испытывают объективные и уважительные причины, не зависящие от них самих, препятствующие своевременному уплате налогов.

Объективные причины

Предусмотрены некоторые объективные причины, которые могут быть признаны уважительными для неначисления пеней. Это, например, ситуации форс-мажорного характера, когда налогоплательщик не смог выполнить свои обязанности в связи с непредвиденными обстоятельствами. Также, в некоторых случаях, эту категорию можно отнести к ситуациям, связанным с ошибками, допущенными налоговыми органами или другими государственными органами, приведшими к просрочке в уплате.

Уважительные причины

Уважительными причинами для неначисления пеней могут быть обстоятельства, которые оказывают непосредственное влияние на возможность вовремя уплатить налоги. Например, заболевание, смерть родственника, авария и т.д. В этих случаях, налогоплательщик обязан предоставить соответствующие документы или свидетельства для подтверждения невозможности уплаты налогов в срок.

Освобождение от уплаты пеней достигается путем обращения налогоплательщика в налоговый орган с соответствующим заявлением и предоставлением необходимых документов, подтверждающих наличие уважительных или объективных причин просрочки. В каждом конкретном случае решение принимается налоговым органом, исходя из представленных доказательств и законодательных норм.

Особенности начисления штрафов за периоды до 2023 г.

В данном разделе будут рассмотрены особенности начисления финансовых санкций в течение периодов до 2023 года в связи с несвоевременной оплатой налогов. При нарушении установленных сроков уплаты налогов возникает необходимость в уплате штрафных санкций, которые могут быть применены к налогоплательщикам.

Штрафы являются дополнительной финансовой обязанностью, которая возлагается на налогоплательщиков в случае просрочки уплаты налогов. Они призваны обеспечить своевременное и полное исполнение налоговых обязательств. Однако, в каждом периоде существуют свои правила начисления штрафов, которые следует учитывать при расчете общей суммы задолженности.

В периоды до 2023 года правила начисления штрафов имеют некоторые специфические особенности, которые отличаются от последующих периодов. Важно помнить, что эти особенности могут влиять на итоговую сумму финансовых санкций и способы их уплаты. Детальное знание данных особенностей позволит минимизировать риски и избежать возможных проблем с налоговыми органами.

Учитывая изменения в законодательстве и требования к налогоплательщикам, необходимо внимательно изучить правила расчета штрафов на протяжении указанного периода. Налоговая отчетность и сроки уплаты налогов являются важной составляющей деятельности любого предприятия, и ознакомление с особенностями начисления штрафов поможет избежать возможных финансовых потерь и проблем с налоговыми органами.

Правила расчета пеней в 2023-2024 годах

В данном разделе рассмотрены правила и принципы, которые будут применяться для расчета пеней в период с 2023 по 2025 годы. Это важный аспект для всех налогоплательщиков, которые подлежат штрафам за нарушение сроков уплаты.

Основные изменения

Одним из основных изменений, вступающих в силу с начала 2023 года, является пересмотр методики расчета пеней за несвоевременную уплату налогов. Новая система предусматривает более точный и объективный подход к определению суммы штрафа, учитывая различные факторы, включая допустимые причины задержки платежа.

Дополнительные параметры

Кроме этого, в 2023-2024 годах вводятся дополнительные параметры, которые будут учитывать финансовые возможности налогоплательщика. Таким образом, штрафы будут устанавливаться с учетом размера доходов и общего финансового положения налогоплательщика.

Новые санкции

Следует отметить, что в указанный период будут введены более строгие санкции для нарушителей. В случае систематического неисполнения своих обязательств по уплате налогов, налогоплательщик может столкнуться с дополнительными штрафами, а также с возможным привлечением к уголовной ответственности.

Это важно учитывать и обязательно соблюдать все требования и правила, чтобы избежать понесения дополнительных финансовых и правовых рисков.

Что такое пени

В данном разделе мы рассмотрим один из важных аспектов, связанных с налоговыми обязательствами и необходимостью своевременной оплаты. Речь пойдет о таком понятии, как пени.

Пени – это финансовая санкция, которая начисляется государственными органами в случае нарушения установленных сроков и правил оплаты налогов. Они служат механизмом стимулирования плательщиков к исполнению своих обязательств вовремя и свидетельствуют о значимости соблюдения налогового законодательства.

Начисление пеней регулируется законодательством и может применяться в различных сферах налогообложения, таких как доходы физических и юридических лиц, имущество, земельные участки и другие.

Особенностью системы начисления пеней является то, что они рассчитываются в процентном отношении к сумме налогового платежа, который не был уплачен вовремя. Таким образом, пени представляют собой дополнительные финансовые затраты, которые возникают в случае нарушения установленных сроков оплаты.

Важно отметить, что уплата пени не является добровольной, а представляет собой обязательное требование со стороны государства. В случае несвоевременной уплаты пени, могут применяться дополнительные меры, такие как ограничение прав или долгосрочные финансовые обязательства.

Корректировка сумм пеней

В данном разделе рассматривается процедура корректировки сумм пеней, которые были начислены за нарушение требований законодательства о своевременной оплате налогов. Под корректировкой понимается процесс изменения или модификации суммы пени с целью устранения возможных ошибок или неправильных расчетов.

Разбор ошибок и неправильных расчетов

Перед проведением корректировки сумм пеней необходимо провести тщательный анализ и разбор данных, чтобы выявить возможные ошибки или неправильные расчеты. Для этого требуется обратиться к документации и исходным материалам, которые использовались при начислении пеней. Важно учесть все детали и особенности каждого случая, чтобы предоставить точную и объективную информацию о суммах пеней и причинах их возникновения.

Процедура корректировки

После выявления ошибок или неправильных расчетов необходимо приступить к процедуре корректировки сумм пеней. Для этого следует обратиться в налоговую инспекцию или иное уполномоченное учреждение, которое отвечает за взыскание пеней. Необходимо представить все необходимые документы и объяснить причины, по которым требуется корректировка.

При проведении корректировки сумм пеней важно действовать в соответствии с законодательством и правилами, установленными регулирующими органами. Также необходимо учесть все сроки и требования, которые могут быть установлены для проведения данной процедуры.

Результаты корректировки

После проведения процедуры корректировки сумм пеней, налоговый орган или уполномоченное учреждение принимает соответствующее решение и вносит изменения в документацию. Результатом корректировки могут быть следующие варианты:

- Исправление ошибок и неправильных расчетов, в результате которого сумма пени уменьшается или увеличивается;

- Определение новой суммы пени, которая будет применяться вместо предыдущей неправильно рассчитанной суммы;

- Определение возможности отмены некоторых пеней в случае обоснованности и обращения за рассмотрением соответствующего обстоятельства.

Все результаты корректировки должны быть документально оформлены и предоставлены налогоплательщику для ознакомления и контроля. Также необходимо иметь в виду, что результаты корректировки могут быть обжалованы в соответствующих юридических инстанциях в случае несогласия с принятым решением.