Задумайтесь о важности регулярного исполнения финансовых обязательств, связанных с использованием транспортных средств. Независимо от того, являетесь ли вы владельцем автомобиля, мотоцикла или другого вида транспорта, уплата транспортных сборов играет решающую роль в обеспечении безопасного и эффективного функционирования нашей транспортной инфраструктуры.

Соблюдение сроков оплаты и взимания транспортного налога — это не только законодательное требование, но и проявление ответственности граждан и участников экономики. От этого зависит финансирование множества важных проектов, направленных на улучшение транспортной системы и обеспечение безопасности на дорогах.

Таким образом, обязательная уплата транспортных платежей – это не просто бремя, но и возможность внести свой вклад в развитие транспортной отрасли и обеспечение комфортных условий передвижения для всех граждан. Грамотное управление финансовыми ресурсами, связанными с транспортом, способствует эффективному использованию общественных средств и обеспечению устойчивого развития.

Когда приходит транспортный налог и каковы сроки его уплаты?

Один из важных вопросов, связанных с налогообложением транспортных средств, заключается в определении момента начала уплаты и установлении сроков этого налога. Каждый владелец автомобиля или другого транспортного средства обязан знать эти детали, чтобы своевременно выполнить свои обязательства перед государством.

1. Начало уплаты транспортного налога

Точная дата начала уплаты транспортного налога может различаться в зависимости от региона, в котором зарегистрировано транспортное средство. В общих чертах, начало уплаты налога связано с моментом регистрации транспортного средства в соответствующих органах государственной власти. После регистрации владелец транспортного средства получает уведомление о необходимости уплаты транспортного налога.

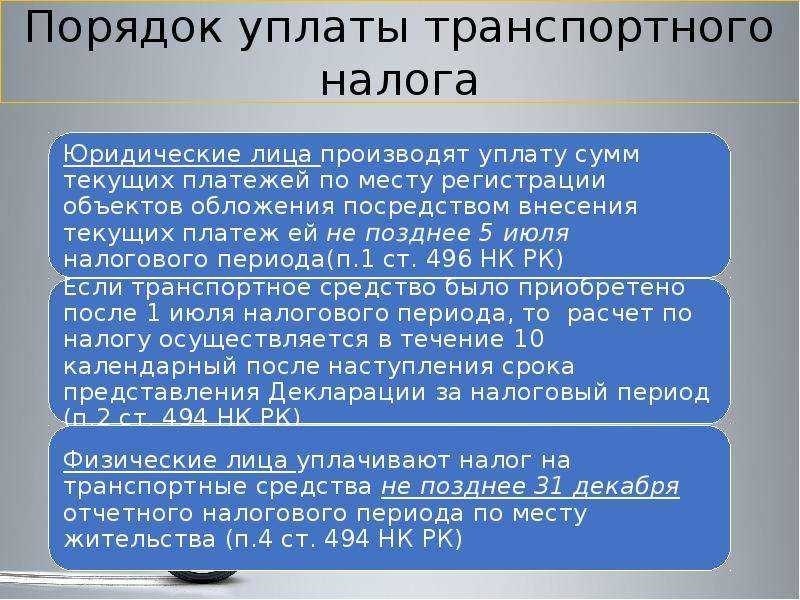

2. Сроки уплаты транспортного налога

Сроки уплаты транспортного налога также определяются региональными законодательными актами. Обычно владелец транспортного средства обязан уплатить налог ежегодно. Сроки уплаты могут варьироваться от региона к региону, но чаще всего налог должен быть оплачен в течение первого квартала года. В случае просрочки уплаты налога возможны штрафные санкции со стороны государственных органов.

Поэтому, важно отслеживать сроки уплаты транспортного налога и не допускать его просрочки для избежания неприятных последствий.

На какие транспортные средства распространяется данный вид налога?

В данном разделе мы рассмотрим особенности уплаты налога, связанного с использованием транспортных средств. Различные виды транспорта, включая автомобили, мотоциклы, грузовики и автобусы, подпадают под действие данного налога. Он обязателен для уплаты владельцами всех типов транспортных средств, независимо от их стоимости или года выпуска.

Транспортный налог распространяется на широкий спектр транспортных средств, включая легковые автомобили, мотоциклы, скутеры, грузовики, автобусы и другие виды транспорта, используемые как для личных, так и для коммерческих целей.

Важно отметить, что размер налога может различаться в зависимости от ряда факторов, включая тип транспортного средства, его мощность, объем двигателя, а также регион проживания владельца. Более дорогие и мощные автомобили, а также те, которые потребляют большее количество топлива, могут подпадать под более высокую ставку налога.

Категории транспортных средств, подпадающих под налогообложение:

1. Легковые автомобили: включает все типы легковых автомобилей, в том числе седаны, хэтчбеки, купе и внедорожники.

2. Мотоциклы и скутеры: включает двухколесные транспортные средства, как с двигателем внутреннего сгорания, так и электрические.

3. Грузовики и коммерческие автомобили: включает все виды грузовых автомобилей, применяемых в коммерческих целях.

4. Автобусы и транспорт для перевозки пассажиров: включает автобусы, маршрутки и другие транспортные средства, предназначенные для пассажирских перевозок.

5. Специализированная техника: включает различные виды специализированной техники, используемой в строительстве, сельском хозяйстве и других сферах деятельности.

Владельцы данных транспортных средств обязаны своевременно уплачивать налоги в соответствии с установленными законодательством сроками.

Какие особенности стоит учитывать при выплате транспортного налога?

Формирование уведомления

Перед уплатой транспортного налога необходимо получить уведомление, которое будет содержать информацию о сумме налога и порядке его уплаты. Оно может быть выслано по почте или размещено в личном кабинете налогоплательщика на официальном сайте налоговой службы. Уведомление должно быть получено в течение определенного срока, иначе можно быть оштрафованным.

Уплата транспортного налога

Уплата транспортного налога может быть произведена различными способами, включая банковский перевод, платежи через специализированные платежные системы или личный визит в налоговую службу. Важно следить за соблюдением установленного срока уплаты, чтобы избежать штрафных санкций. Также стоит знать, что сумма налога может меняться в зависимости от ряда факторов, таких как мощность транспортного средства, его возраст и экологические показатели.

Дополнительные требования

Помимо основной суммы налога, существуют и дополнительные требования, которые могут потребовать дополнительных затрат. Например, владельцы автомобилей могут быть обязаны иметь действующую страховку, проходить технический осмотр или оплачивать дополнительные сборы за использование транспортного средства на особых условиях (например, в центре города или на платных дорогах).

В целом, уплата транспортного налога – это обязательный шаг для каждого владельца транспортного средства. Несоблюдение правил его уплаты или игнорирование особенностей данного процесса может привести к негативным последствиям в виде штрафов и других санкций. Поэтому важно быть внимательным и своевременно выполнять все требования, связанные с уплатой данного налога.

Формирование уведомления и внесение платежа

Для начала, организация должна определить, какие транспортные средства подлежат оплате данного налога. Это могут быть автобусы, грузовики, легковые автомобили и другие виды транспорта, используемые для коммерческой деятельности. После определения списка транспортных средств, необходимо собрать информацию о каждом из них, включая марку, модель, год выпуска и другие характеристики.

Далее, на основе собранной информации, организация формирует уведомление о необходимости уплаты налога. В уведомлении указываются сумма платежа, сроки его внесения и реквизиты для оплаты. Кроме того, важно учесть особенности налогообложения в зависимости от региона, в котором осуществляется коммерческая деятельность.

Получив уведомление, организация должна инициировать процесс внесения платежа. Это можно сделать с помощью банковского перевода, электронных платежных систем или личного визита в налоговую инспекцию. При этом, важно учесть, что сроки уплаты налога могут различаться в зависимости от региона и вида транспорта.

Обязательным условием является своевременная уплата налога, чтобы избежать возможных штрафов или других санкций со стороны налоговых органов. Поэтому, организация должна следить за сроками уплаты и планировать свои финансовые ресурсы с учетом этого налогового обязательства.

Таким образом, формирование уведомления и внесение платежа являются важными этапами процесса уплаты налога на транспортные средства для организаций. Корректное и своевременное выполнение данных этапов позволит избежать нарушения налогового законодательства и обеспечить нормальное функционирование бизнеса.

Начисление и сроки уплаты налога для организаций

Начисление налога

Расчет налога на роскошь для организаций основывается на стоимости автомобиля и его характеристиках. При этом используются различные методы расчета, которые можно адаптировать к конкретным условиям вашей компании. К ним относятся оценочная стоимость автомобиля, категория, тип двигателя и объем двигателя. В результате применения определенных формул получается сумма налога, которую организация обязана заплатить в соответствии с законодательством.

Сроки уплаты налога

Важно отметить, что организации обязаны уплачивать налог на роскошь в установленные сроки. Эти сроки могут зависеть от законодательства вашей страны и региональных правил. Обычно периодичность уплаты налога может быть годовой или разделена на кварталы. Предприятия должны строго следить за соблюдением сроков, чтобы избежать штрафов и недоразумений с контролирующими органами.

В целом, налог на роскошь для организаций является финансовым обязательством и важным аспектом ведения бизнеса, который требует своевременной оплаты в соответствии с законодательством. Организации должны быть готовы к расчету этого налога и уплате его с учетом всех сроков и требований, чтобы избежать проблем с налоговыми органами и обеспечить правильное функционирование своего автопарка.

«Налог на роскошь», или как быть с дорогими автомобилями?

Основными особенностями «налога на роскошь» является его зависимость от стоимости и характеристик автомобиля. Чем выше стоимость и роскошность автомобиля, тем большую сумму нужно будет уплатить в качестве налога. Это позволяет государству собирать дополнительные средства от владельцев дорогих авто и использовать их на различные социальные нужды.

Расчет «налога на роскошь» производится на основе заданных критериев, которые включают в себя не только цену автомобиля, но и его мощность, объем двигателя, экологические характеристики и другие параметры. В зависимости от указанных факторов, налог может быть как фиксированной суммой, так и рассчитываться в процентах от стоимости автомобиля.

Если вы являетесь владельцем автомобиля премиум-класса или другого дорогого транспортного средства, то обязательно ознакомьтесь с правилами и сроками уплаты «налога на роскошь». Самые распространенные способы оплаты включают банковский перевод, электронные платежи или личную оплату в налоговой инспекции. Следите за сроками и не допускайте просрочки, чтобы избежать дополнительных штрафов и проблем с налоговыми органами.

Облегчением для владельцев дорогих автомобилей может стать возможность использования различных льготных программ или скидок. Некоторые категории граждан, такие как инвалиды, ветераны и другие могут быть освобождены от уплаты данного налога или получить существенную скидку на его сумму. Подробную информацию о правилах и условиях получения льгот можно узнать в налоговой инспекции или на официальном сайте налоговой службы.

Таким образом, налог на автомобили роскошного класса является важным финансовым обязательством для его владельцев. Чтобы быть в курсе всех правил и условий уплаты данного налога, рекомендуется своевременно ознакомиться с необходимой информацией и следить за ее обновлениями. Это поможет избежать непредвиденных проблем и обеспечит своевременную уплату соответствующей суммы в бюджет страны.

Как рассчитывается транспортный налог?

Правила оплаты налога

Для физических лиц, уплата транспортного налога обычно осуществляется ежегодно. Сроки и порядок оплаты определяются законодательством и могут отличаться в зависимости от региона проживания. Обычно налоговое уведомление отправляется владельцам автомобилей по почте или размещается в личном кабинете на официальном сайте налоговой службы.

При оплате транспортного налога физическими лицами необходимо учитывать, что это должен делать именно владелец транспортного средства. Если автомобиль находится в собственности нескольких лиц, ответственность за уплату налога возлагается на главного владельца или юридическое лицо, в которое автомобиль зарегистрирован.

Сроки оплаты налога

Сроки оплаты транспортного налога для физических лиц могут варьироваться от региона к региону. Однако, наиболее распространенным сроком является 1 января каждого года. В этот день налог должен быть уплачен в полном объеме. Некоторые регионы предоставляют возможность оплатить налог в несколько платежей, разделенных на равные части и с указанными датами исполнения.

Важно помнить, что неуплата транспортного налога может повлечь за собой штрафные санкции или ограничительные меры, например, запрет на регистрацию ТС или арест автомобиля. Поэтому рекомендуется своевременно уплачивать налог и следить за сроками его оплаты.

Правила и сроки оплаты налога для физических лиц

Определение обязанности и особенности уплаты налога физическими лицами

Основные правила и сроки оплаты налога

Физические лица обязаны регулярно уплачивать налог в соответствии с установленными правилами и сроками. Уплата налога производится в рублях и может быть осуществлена различными способами, такими как банковский перевод, платежные системы и т.д. Основные моменты, которые следует учесть при оплате налога:

- Сумма налога: в зависимости от характеристик транспортного средства и региональных особенностей, сумма налога может варьироваться. Обращайте внимание на правильность расчета суммы и не забывайте о возможных льготах или скидках.

- Сроки уплаты: налог необходимо уплатить в установленные сроки. Не откладывайте оплату на последний момент, чтобы избежать штрафных санкций.

- Порядок оплаты: выберите удобный для вас способ оплаты налога. Используйте банковские услуги или электронные платежные системы для быстрой и удобной оплаты.

- Документальное подтверждение: сохраняйте копии всех документов, подтверждающих факт оплаты налога. Это может понадобиться в случае проверок или споров.

Бережное соблюдение правил и сроков оплаты налога является ответственным гражданским действием, способствующим поддержанию финансовой стабильности и развитию общества. При возникновении вопросов или необходимости уточнить детали, рекомендуется обратиться к специалистам в области налогового законодательства или государственным органам, ответственным за взимание налогов. Ответственный и своевременный платеж является важной составляющей гражданской ответственности, способствующей укреплению экономической стабильности и развитию страны.

Какие категории граждан освобождаются от уплаты данного налога?

В данном разделе рассмотрим, какие категории граждан имеют возможность быть освобождены от уплаты указанного налога. Это важная информация, которая поможет вам определить, нужно ли вам уплачивать данную сумму или вы попадаете в одну из категорий, где налог не обязателен.

Особые группы населения

Первая категория граждан, которая освобождается от уплаты данного налога, — это инвалиды. Люди, имеющие инвалидность, могут получить освобождение, если их состояние здоровья не позволяет им воспользоваться услугами общественного транспорта. Для этого необходимо предоставить соответствующие документы, подтверждающие наличие инвалидности.

Также могут быть освобождены от уплаты данного налога ветераны Великой Отечественной войны и участники боевых действий. Это своеобразная форма государственного почета и признания их вклада в общее дело защиты Родины.

Пенсионеры и молодые семьи

Вторая категория граждан, которая может быть освобождена от уплаты транспортного налога — пенсионеры. Лица, достигшие пенсионного возраста, в некоторых случаях получают право на освобождение от этой финансовой обязанности. Это важное социальное поощрение, учитывающее сложности, с которыми сталкиваются пенсионеры в повседневной жизни.

Также молодые семьи могут рассчитывать на освобождение от уплаты данного налога. Дети — это ценность для общества, и государство предоставляет некоторые льготы для семей с детьми. Освобождение от транспортного налога может стать одной из таких льгот, что позволит молодым семьям сэкономить на семейном бюджете и обеспечить детям лучшие условия жизни.

Другие категории граждан

Кроме указанных выше категорий, также существуют другие группы граждан, которые могут быть освобождены от уплаты данного налога. Например, некоторые категории лиц, имеющие право на льготы в соответствии с законодательством Российской Федерации, могут быть освобождены от этой финансовой обязанности.

Как видно, уплата транспортного налога не является обязательной для всех граждан. Государство предоставляет определенные категории лиц льготу в виде освобождения от данной финансовой обязанности. Это важно учитывать при планировании семейного или личного бюджета, чтобы избежать ненужных затрат на данный налог.