В современной бизнес-среде все большую значимость приобретает вопрос о вмененном доходе и его роли в формировании устойчивой финансовой стратегии предприятия. В то время как традиционные методы учета доходов и затрат применяются многими компаниями, вмененный доход является инновационным подходом, который позволяет более точно определить реальную прибыльность предприятия, учитывая все факторы и особенности его деятельности.

Основной концепцией вмененного дохода является идея о том, что предприятие должно учитывать все затраты, которые необходимы для производства товара или услуги, даже если они не отображаются в прямом виде в бухгалтерском учете. В данном случае, важно осознать, что прибыльность предприятия не ограничивается только непосредственными доходами и затратами, но включает в себя также скрытые и косвенные издержки, которые влияют на финансовые результаты и важны для принятия рациональных управленческих решений.

Воспринимая вмененный доход как комплексный показатель рентабельности, предприятие может более точно оценить эффективность своей деятельности и сравнить сопоставимые показатели с другими предприятиями. Это позволяет выявить преимущества и недостатки в процессах производства и обслуживания, разработать и внедрить новые стратегии, а также повысить общую прибыльность бизнеса. В свою очередь, данный подход способствует более рациональному использованию ресурсов и улучшению качества предлагаемых товаров и услуг, что становится ключевым фактором для успешного развития предприятия в современных рыночных условиях.

Виды деятельности, где эффективно применять единый налог на вмененный доход

Предпринимателям, занимающимся торговлей или оказанием услуг, применение ЕНВД может быть выгодным, поскольку данный налог позволяет упростить налоговую отчетность и уменьшить нагрузку на предприятие. Он основывается на установленных нормах вмененного дохода, то есть на предполагаемом доходе, который предприятие могло бы получить в результате своей деятельности.

ЕНВД может быть применен в отношении таких видов деятельности, как розничная торговля, услуги общественного питания, сфера развлечений (например, проведение концертов, театральных представлений), а также в отношении некоторых видов производства.

Применение ЕНВД позволяет предпринимателям, осуществляющим такие виды деятельности, снизить затраты на оплату налогов и упростить процесс учета и отчетности. Однако, необходимо учесть, что ЕНВД не является универсальным налоговым режимом и может быть неприменим в некоторых случаях. Кроме того, важно учитывать особенности законодательства и специфику каждой отрасли, прежде чем принимать решение о применении данного налогового режима.

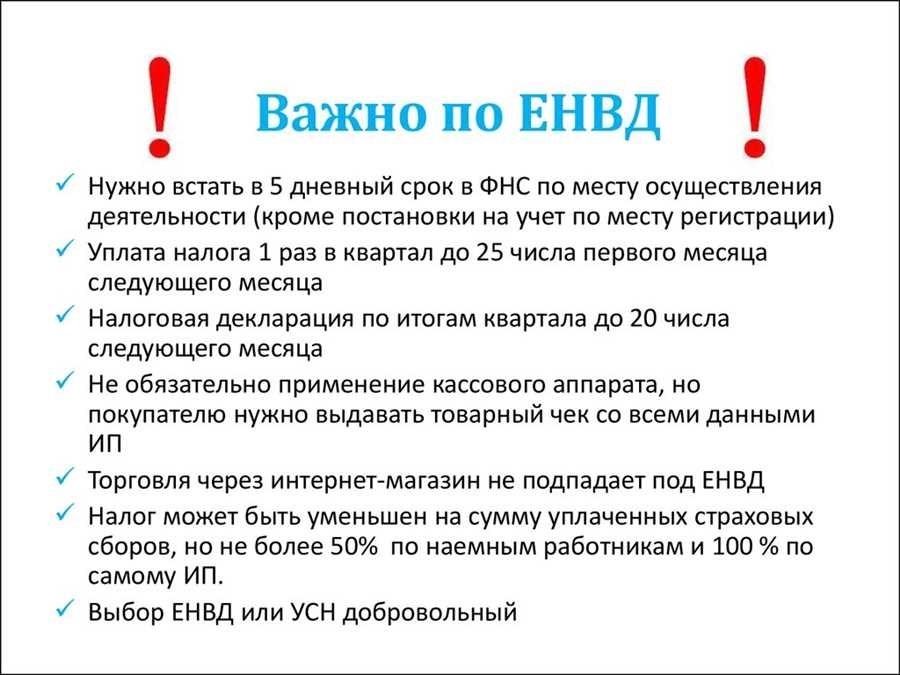

ЕНВД: основные моменты

Раздел «ЕНВД: основные моменты» знакомит читателя с ключевыми аспектами и особенностями налога на вмененный доход. В данном разделе рассматриваются темы, связанные с НДС на ЕНВД, а также круг лиц, которые не имеют права применять эту систему налогообложения.

НДС на ЕНВД

Одним из важных моментов, касающихся единого налога на вмененный доход, является вопрос о налоге на добавленную стоимость (НДС). В отличие от обычных систем налогообложения, при использовании ЕНВД предприниматель не имеет права вычета НДС, который он уплачивает поставщикам товаров и услуг.

Это означает, что предприниматель, работающий по ЕНВД, не получает обратного возмещения НДС и включает его стоимость в стоимость своей продукции или услуги. В результате, цена товара или услуги для конечного потребителя может быть выше, так как в нее включается не только стоимость товара или услуги, но и сумма уплаченного НДС.

Кто не имеет права применять ЕНВД

На практике, применение ЕНВД не доступно для всех видов деятельности. Согласно законодательству, существуют определенные категории предпринимателей, которые не могут воспользоваться этой системой налогообложения.

К примеру, к таким категориям относятся предприятия, осуществляющие торговлю алкогольной и табачной продукцией, а также организации, занимающиеся добычей полезных ископаемых. Законодательство также устанавливает ограничения для субъектов малого предпринимательства, если их деятельность не соответствует условиям, установленным для применения ЕНВД.

Расчет ЕНВД коротко

Для тех, кто планирует использовать систему налогообложения ЕНВД, важно понимать основные принципы расчета этого налога. Кратко можно сказать, что ЕНВД рассчитывается путем умножения размера величины вмещаемого дохода (в процентах) на базу налогообложения. База налогообложения представляет собой сумму, полученную из выручки предпринимателя, уменьшенную на затраты и расходы, установленные законодательством.

НДС на ЕНВД

Первым вопросом является понятие оборота по НДС при применении ЕНВД. В отличие от обычного режима налогообложения, где оборот определяется с учетом всех поступлений и расходов, при ЕНВД оборот определяется исключительно в пределах деятельности, для которой применяется данный вид налогообложения. Это означает, что при расчете НДС не учитываются поступления от других видов деятельности.

Вторым важным моментом является ставка НДС при применении ЕНВД. В основном, для большинства видов деятельности, ставка НДС составляет 0%, то есть предприниматель не обязан уплачивать этот налог. Однако существуют исключения, когда ставка составляет 10%, но это касается отдельных видов деятельности, которые ограничены законодательством.

Третьим важным моментом является обязательное предоставление отчетности по НДС при применении ЕНВД. Предприниматели, применяющие данный режим налогообложения, обязаны вести и представлять отчетность по НДС в налоговые органы. Хотя уплата НДС не требуется, предоставление отчетности по этому налогу является обязательным.

Важно отметить, что не все предприниматели имеют право применять ЕНВД. В соответствии с законодательством, данный режим налогообложения доступен только для определенных видов деятельности, которые перечислены в соответствующих нормативных актах. Если предприниматель не входит в перечень допустимых видов деятельности, то он не имеет права применять ЕНВД.

Таким образом, НДС при применении ЕНВД имеет свои особенности, которые необходимо учитывать при ведении бизнеса. Разобравшись с вопросами оборота, ставки и отчетности по НДС, предприниматель сможет более эффективно организовать свою деятельность и избежать возможных нарушений налогового законодательства.

Кто не имеет права применять ЕНВД

В данном разделе мы рассмотрим категории предпринимателей и виды деятельности, которые не подлежат применению Единого налога на вмененный доход (ЕНВД).

1. Индивидуальные предприниматели, осуществляющие не указанные в законе виды деятельности.

Единый налог на вмененный доход является применимым налоговым режимом для определенных видов предпринимательской деятельности, указанных в законодательстве Российской Федерации. Однако, имейте в виду, что не все виды деятельности могут быть облагаемыми данным налогом. Если ваша деятельность не входит в список разрешенных, то вы не имеете права применять ЕНВД и должны выбрать другой налоговый режим.

2. Юридические лица и организации.

Как правило, Единый налог на вмененный доход предназначен для индивидуальных предпринимателей, осуществляющих предпринимательскую деятельность на самозанятой основе. Юридические лица и организации, в свою очередь, подлежат другим налоговым режимам и обязаны уплачивать налоги в соответствии с законодательством.

3. Предприятия, занимающиеся внешнеэкономической деятельностью.

Единый налог на вмененный доход не применяется к предприятиям, осуществляющим внешнеэкономическую деятельность, так как данная сфера требует более сложного учета и налогообложения в соответствии с международными стандартами и договорами.

Важно помнить, что применение Единого налога на вмененный доход требует соблюдения определенных условий и имеет свои ограничения. Перед выбором данного налогового режима необходимо обратиться за консультацией к профессиональным налоговым консультантам или юристам, чтобы удостовериться в соответствии вашей деятельности требованиям Закона и избежать нарушения налогового законодательства страны.

Расчет ЕНВД коротко

Расчет ЕНВД основывается на учете основных элементов, таких как объем выпускаемой продукции или оказываемых услуг, стоимость использованных материалов и затрат на оплату труда. Также учитывается величина продажи товаров или услуг, а также ставки налога, установленные для каждого вида деятельности.

При расчете ЕНВД важно правильно определить все необходимые параметры и провести все необходимые расчеты. Решение можно принять самостоятельно, обратившись к специалистам или используя специальные программы для автоматического расчета налоговых показателей.

Важным моментом при расчете ЕНВД является правильное использование синонимов и разнообразных терминов, чтобы избежать ошибок и неоднозначностей. Также необходимо учесть все изменения в законодательстве и актуальные ставки налогов для каждого вида деятельности.